Günlük Piyasa Bülteni

Güncel Piyasa ve Döviz Haberleri 15/09/2023 - Cuma

FED yumuşak inişi başarırken, Avrupa'nın işi çok zor- Avrupa Merkez Bankası dün sonuçlanan olağan PPK toplantısında beklentimize paralel faiz oranını 25 baz puan artırdı. Böylelikle mevduat faizi %4'e, politika faizi %4,5'e, borç verme faizi ise %4,75 seviyesine yükseltildi. Her ne kadar ECB Başkanı Lagarde, ihtiyaç duyulması hâlinde daha fazla faiz artırımına gidebilecekleri yönünde kapıyı aralık bırakırken, faiz oranlarının bir süre daha kısıtlayıcı seviyelerde kalması gerektiğinin de altını çizdi.

- Euro bölgesinin tehdit eden durgunluk riski, art arda gelen 10. faiz artırımı ile faiz oranlarının rekor seviyelere yükselmesi, büyük ihtimalle bundan sonrası için artık frene basılma ihtimalinin arttığını düşündürüyor. Euro'yu paylaşan 20 ülkenin merkez bankası (ECB), enflasyon ve büyüme tahminlerini de değiştirdi. Enflasyonun önümüzdeki iki yıl içinde %2 hedefine doğru daha yavaş düşmesini beklerken ekonomik büyüme tahminlerini ise düşürdüğünün altını çizelim!

- Avrupa'da fiyatlar hâlen daha hedef oranın iki katından fazla artma eğilimindeyken, yüksek borçlanma maliyetleri ve Çin'de yaşanan göreceli olarak sıkıntılı tablo, ekonomik aktiviteyi daha da zorlamaya başlayacağını düşünüyoruz. Bu ortamda ECB'nin faiz artırımlarında sona geldiğinin anlaşılması ardından Avrupa'nın 10 yıllık gösterge tahvil getirileri gerilerken, Avrupa hisseleri dün günü yükselişle tamamladı.

- ECB faiz kararı kadar dün gözler ABD'de açıklanan üretici fiyatları ve perakende satışlar verisine de çevrildi. Üretici fiyatları tıpkı manşet TÜFE enflasyonu gibi beklentileri aşsa da, piyasalar buna pek de takılmadı. Neden mi? Elbette enflasyonun yükselmesinin arkasında arz kesintileri ile petrol fiyatları yatarken, çarşamba günü açıklanan çekirdek (kontrol edilebilir) enflasyonun gerilemesi piyasaları FED'in faiz artırımı ile işinin bittiğine ikna etti. Bu arada dün yine FED'in yakından takip ettiği perakende satışlar verisinin de beklentileri aşması (her ne kadar bu veride de petrol fiyatlarının ayak izi olsa da) resesyon korkularını bertaraf etti. Hûlasa, FED enflasyonla savaşırken, ekonomiyi de 'yumuşak' bir şekilde ya da daha basit bir anlatımla durgunluğa sürüklemeden yavaşlatmayı başardığı yönünde inanış piyasaların da yüzünü güldürdü.

- ABD borsaları son 2 günde açıklanan kritik makro ekonomik verileri olumlu olarak karşılamasına paralel dün geceyi %1 civarında yükselişle tamamladı. Doların piyasa kuru olan DXY 105,3 seviyesine kadar yükselerek 9 haftadır kesintisiz yükselişini bir adım daha ileriye taşırken, bültenimizi yakından takip eden okurlarımızın haftalar önce ön plana çıkardığımız 105,3 teknik seviyesini anımsayacaktır. Dün olumlu verileri ardından doların değer kazanması ile DXY'de önemli teknik seviyenin test edilmesi sonrasında haftanın nasıl kapanacağına bakacağız. Doların değer kazanmaya devam etme ihtimalini dışlamıyoruz. 105,3 seviyesinin ötesine ilerlemeyi başarırsa, yeni hedefi 107,2 seviyesi olacaktır.

- Doların elinin güçlendiği günde, para birimlerinin büyük bir kısmının da beklentimize paralel baskı altında kaldığını görüyoruz. EUR 1,06 seviyesine gerilerken, 1,30 seviyesinin üzerinden kısa pozisyona sahip olduğumuz GBPUSD paritesi 1,24 seviyesinin altını test ederek 1,2320 seviyesindeki hedefimize bir adım daha yaklaştı. Doların elinin kuvvetlenmesine paralel doların piyasa faizi olan 10 yıllık devlet tahvil getirisi %4,28 seviyesine hafif de olsa yükselirken, altının ons fiyatı önemli bir değişim göstermeden 1,910-1,920 dolar bandında salınmaya devam etti. Brent petrol dün 94,50 dolar ile yılın en yüksek seviyesine test ederken (küresel risk iştahı için olumsuz bir gelişme), Japon Yeni tehlikeli sularda yüzmeye devam ediyor! Büyük resimde, bir süre daha doların güçlü kalacağını akabinde ise ciddi mânâda değer kaybedeceğini öngörüyoruz.

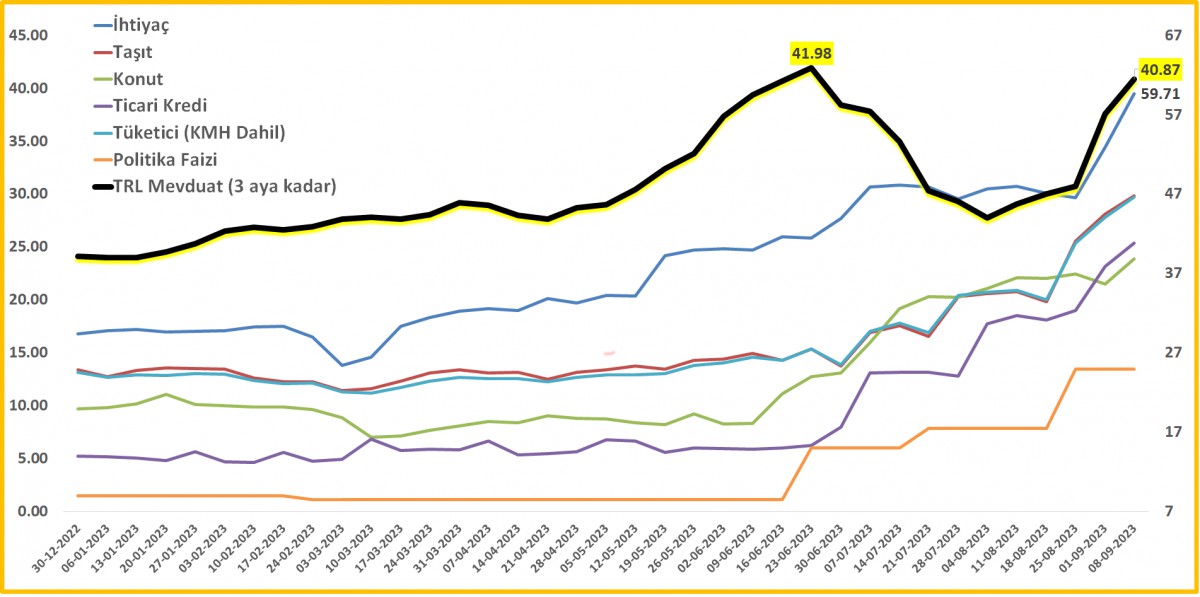

- TCMB verilerine göre 3 aya kadar TL mevduat faizi %40,87 seviyesine yükselirken, tüketici kredi faizi %60 seviyesine dayandı. Faiz grafiğinde tüm eğriler yukarıya doğru yönelmeye devam ediyor (bakınız grafik). TCMB'nin haftaya perşembe günü düzenleyeceği Para Politikası Kurulu (PPK) toplantısına ilişkin ForeksTurkey tarafından düzenlenen anketin sonuçları da dün dikkatle takip edildi. 24 kurumun katıldığı anketin medyan beklentisi 500 baz puan faiz artırımına işaret ederken, en düşük faiz artış tahmini 250 baz puan en yüksek ise 650 baz puan olmuş. Para politikasında iletişimin ne kadar önemli olduğunun altını çizerek, PPK'nın haftaya 500 baz puan faiz artışına gideceğine bizler de ihtimal veriyoruz.

- Türkiye cephesinde ise son günlerde hisse senedi piyasalarında egemen olan satıcılı seyir ardından dün ana endeks günü %1,3 yükselişle tamamlarken, bankacılık endeksi önemli bir değişim kaydetmedi. USDTRY kuru 27,00 seviyesinin kıyısına gelirken, CDS risk primi 388 puan seviyesinde yatay bir seyir izlemeye devam ediyor. 2 yıl vadeli gösterge faiz ise %28 seviyesinde.

- Çin'de bu sabah açıklanan ve beklentileri aşan sanayi üretimi ve perakende satışlar verisi, Asya piyasalarına moral olmuş. Hatırlanacağı üzere dünyanın en büyük ikinci ekonomisinin deflasyona ve durgunluğa girdiği yönünde son veriler ve adeta kanayan bir yara hâline gelen emlak sektörü, dünyanın geriye kalan kısmının da tehdit ediyordu. Bu bağlamda, beklenenden iyi gelen Çin ekonomik verilerinin, dünyanın en büyük merkez bankalarının sıkılaştırma kampanyalarının sona yaklaştığı yönündeki beklentilerden gelen olumlu havayı artırmasının ardından, Asya hisse senetleri haftanın son iş gününde güçlü bir şekilde yükseldi. Gösterge endeks Tokyo borsası ve Hong Kong borsası %1,4 yükselirken, ABD borsalarının da vadeli işlemlerinde hâkim rengin yeşil olduğunu görüyoruz.

- Mali piyasaları gündeminde bugün Türkiye cephesinde konut satışları, bütçe dengesi; dışarıda ise Rusya Merkez Bankası faiz kararı, ABD NY Fed imalat endeksi, sanayi üretimi, kapasite kullanımı ve Michigan Üniversitesi tüketici güven endeksi takip edilebilir. İyi bir haftasonu dilerim.

>DXY

İlk hedefimiz olan 105,3 seviyesine geldik. Doların değer kazanmaya devam etme ihtimalini dışlamıyoruz. 105,3 seviyesinin ötesine ilerlemeyi başarırsa, yeni hedefi 107,2 seviyesi olacaktır.

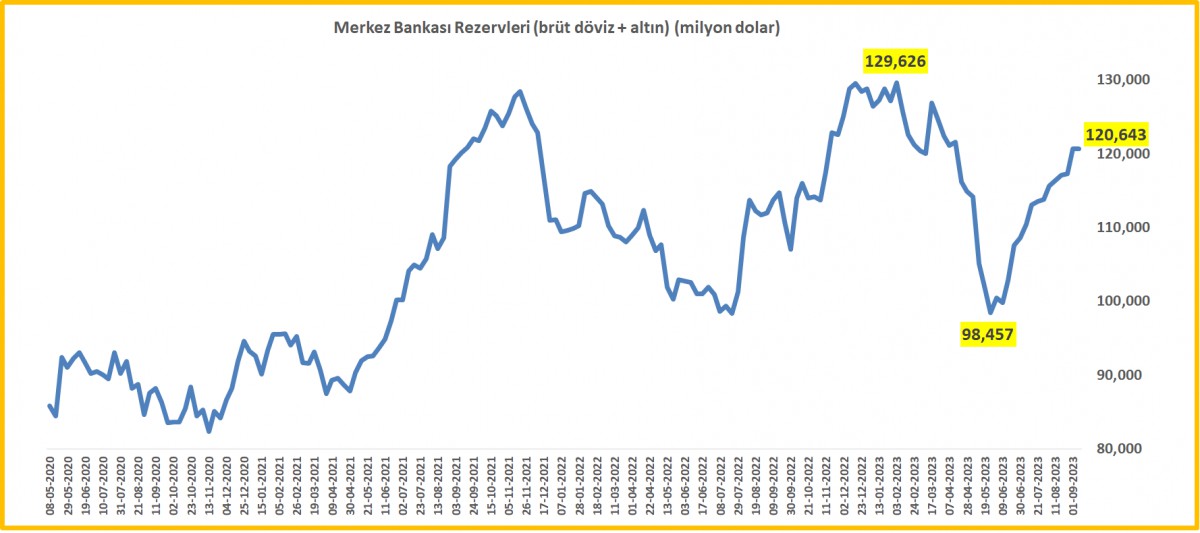

>TCMB Brüt Döviz ve Altın Rezervleri

8 Eylül ile biten haftada, brüt döviz rezervleri 0,5 milyar dolar artarken, altın rezervleri ise 0,5 milyar dolar azalmış. Böylelikle, brüt döviz ve altın rezervleri 120,6 milyar dolar ile önemli bir değişim kaydetmedi.

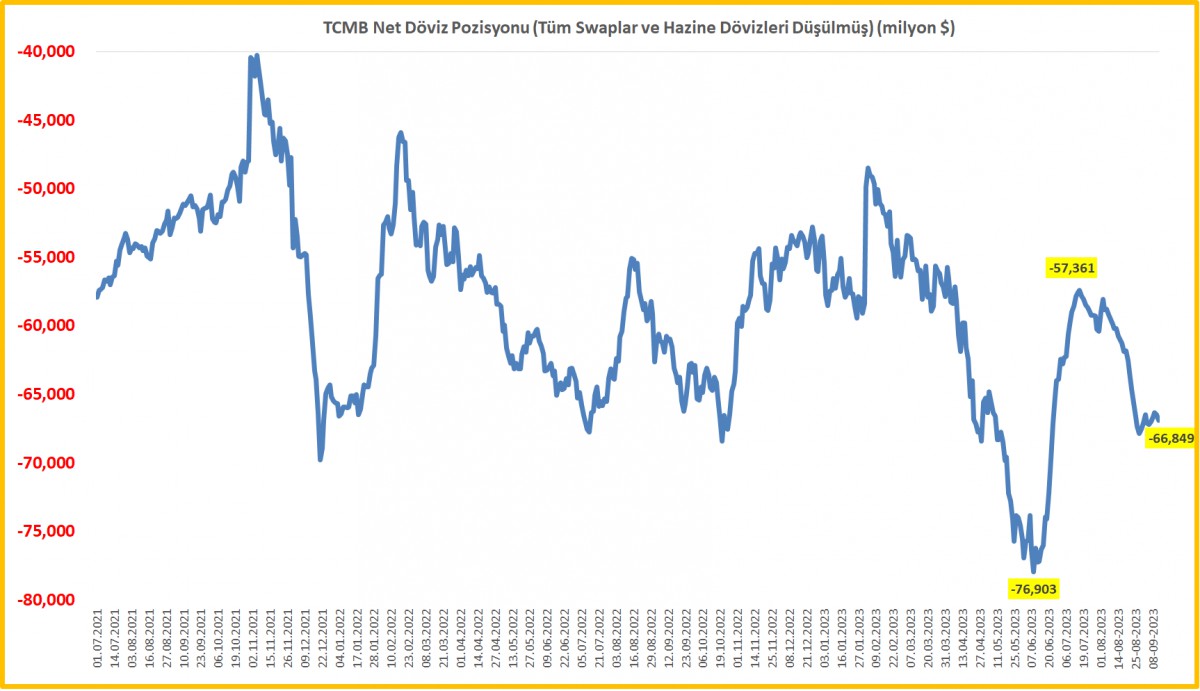

>TCMB Swap hariç net rezervler

TCMB'nin swap ve hazine dövizleri hâriç rezervleri ise eksi 66,8 milyar dolar ile yatay bir seyir izledi.

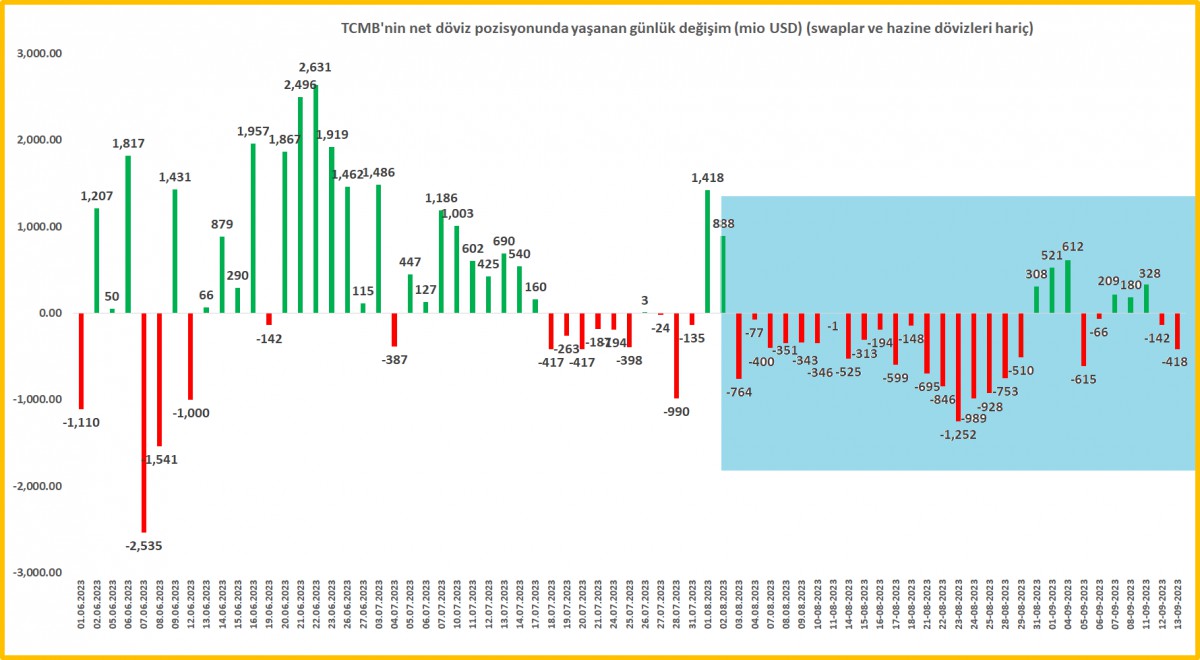

>TCMB net döviz pozisyonu günlük değişim

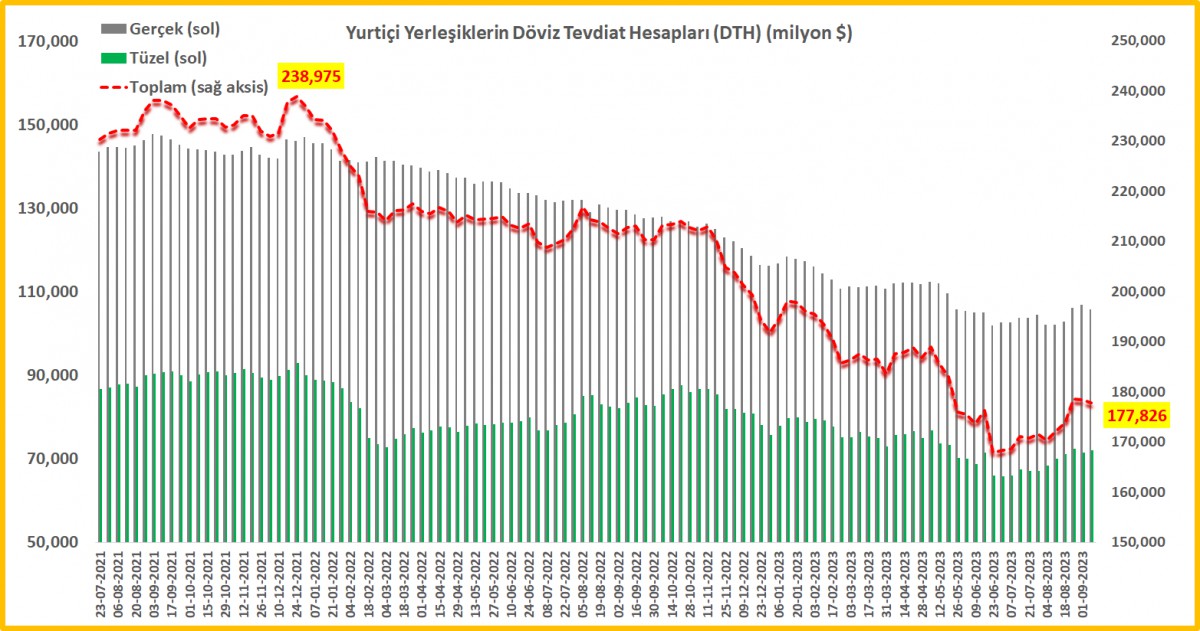

>DTH

Yurtiçi yerleşiklerde gerçek kişilerin döviz mevduatları 1 milyar dolar gerilerken, tüzel kişilerin ise 0,5 milyar dolar artmış. Stok rakam 177,8 milyar dolar.

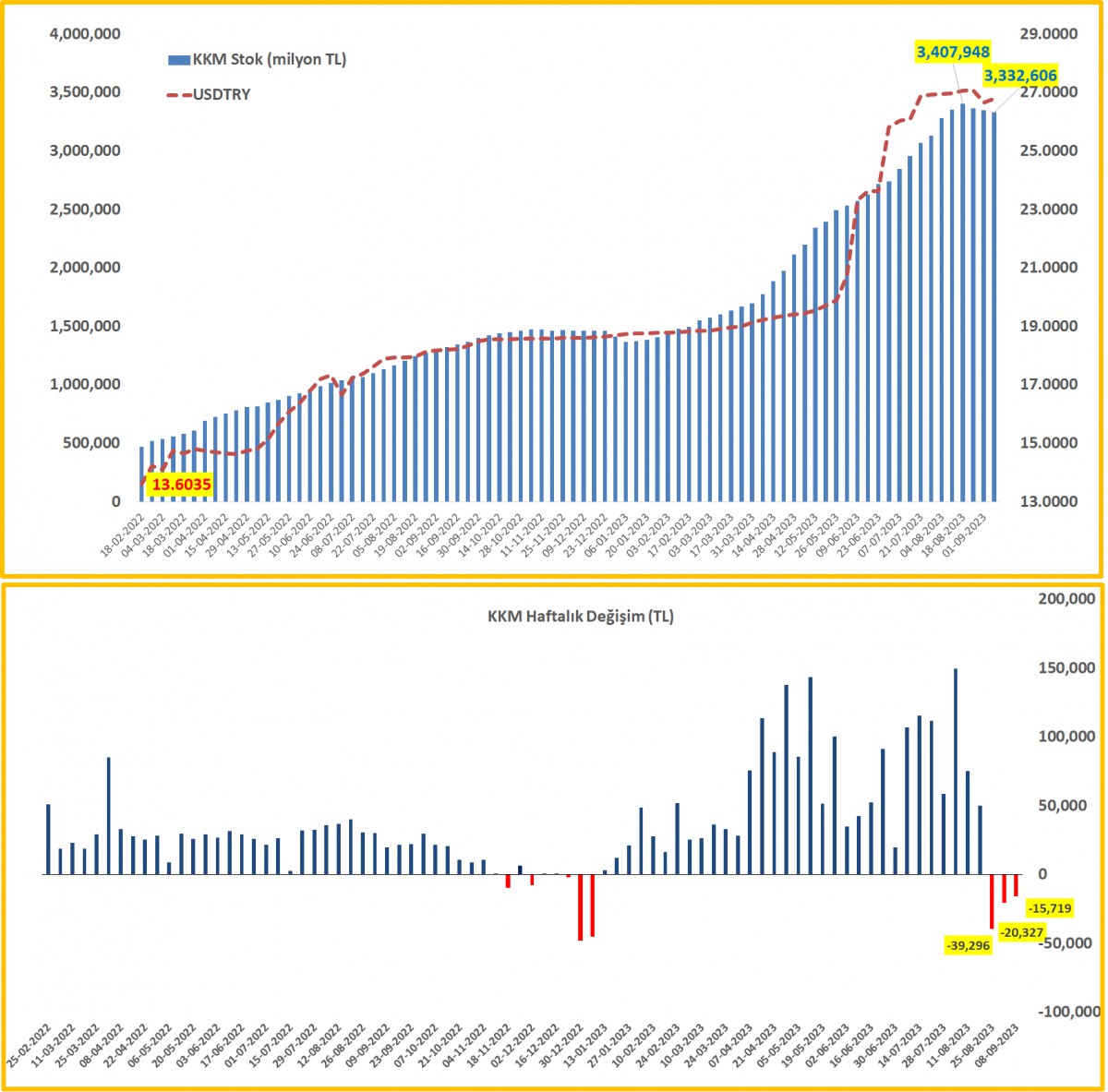

>KKM

BDDK verisine göre KKM hacminde yaklaşık 16 milyar TL daralma gördük. Devlet katkısı da olduğu için reel rakamı tam olarak hesaplayamıyoruz. Lâkin, bilançonun TL tarafında artış olması, KKM'den çıkan paranın mevduata gittiğine işaret ediyor. TL mevduat faiz oranını da bir sonraki grafikten takip edebilirsiniz.

>Fiili Faiz Oranları

Yön kuzeye!

Emre Değirmencioğlu (@emredegirmenci5)

Grup Müdürü • Group Manager

Hazine Bölümü • Treasury Department

Yasal Uyarı: Bu e-postada yer alan yorumlar, kişisel bilgi ve tecrübelere dayanarak ve/veya güvenilir olduğuna inanılan kamuya açık kaynaklardan derlenerek hazırlanmıştır. Bu yayındaki bilgilerin kullanılması sonucunda yatırımcıların uğrayabilecekleri doğrudan ve/veya dolaylı zararlardan, kar yoksunluğundan, manevi zararlardan, her ne surette olursa olsun kullanımı olumsuz etkileyecek her türlü sonuçtan dolayı Kıbrıs İktisat Bankası Ltd. ve ayrıca her ne nam altında olursa olsun her ne akitle bağlı olursa olsun her türlü çalışanı ve bu yazının

yazarı

hiçbir şekilde sorumlu tutulamaz ve/veya bu bilgiler, hiçbir surette gönderenleri ilzam etmez ve/veya sorumlu kılmaz. Kullanan ancak kendi bilgi, inisiyatif ve değerlendirmesi ile hareket etmelidir.