Günlük Piyasa Bülteni

Hazine Bölümü'müzün tecrübe ve birikiminden yola çıkarak Günlük Piyasa Analizleri yapılmakta ve siz değerli yatırımcılar ile paylaşılmaktadır.

Günlük hazırlanan bültenleri otomatik almak için Ad Soyad ve e-Posta adresinizi girerek "BÜLTENE KAYIT OL" demeniz yeterli.

Güncel Piyasa ve Döviz Haberleri 23/05/2022 - Pazartesi

FED'in enflasyonu ezene kadar faiz artırma kararlılığı, piyasalardaki görünümü karartıyor- ABD hisse senetleri %20 düşüşle tanımlanan bir 'ayı' piyasasının eşiğinde dururken ve resesyon endişeleri yükselmeye devam ederken, FED'in 40 yılın en yüksek enflasyonu ezene kadar faiz oranlarını artırma kararlılığı Wall Street'teki görünümü âdeta karartıyor.

- FED'in artan enflasyonu dizginlemek için oranları gerektiği kadar artıracağı konusundaki ısrarı, politika yapıcıların piyasa oynaklığına daha az duyarlı olacağı argümanını ön plana çıkarırken, piyasaları 'acılı' günlerin beklediğini kabul etmemiz gerekiyor. Cuma gününü 3,901 puan seviyesinden kapatan en büyük 500 şirketin işlem gördüğü ABD'nin S&P500 endeksi, yılbaşına nazaran neredeyse %19 değer kaybetti.

- Ayı piyasalarına baktığımızda, S&P500'ün 1946'dan bu yana ortalama %32,7 değer kaybettiğini görüyoruz. Bu nedenle yukarıda da belirttiğim üzere, FED'in sıkılaştırma sürecinin piyasaların acılarını biraz daha arttıracağını göz ardı etmemek gerekiyor.

- Yurtdışı piyasalar, enflasyon, resesyon korkuları, stagflasyon kaygıları arasında savrulmaya devam ederken, içeride ise USDTRY kuru geride bıraktığımız hafta psikolojik 16,00 seviyesi eşiğinden işlem görmeye devam etti. Kamunun süregelen desteğinin 16,00 seviyelerinde güçlenmesine paralel henüz psikolojik eşik de aşılmış değil. Lâkin, USDTRY kurunda 14,67 seviyesinden bu yana devam eden yükseliş, psikolojik 16 seviyelerinde hız kesmesine ve göstergelerde yavaş da olsa yorgunluk emarelerinin belirmesi ile bugün bilanço risklerine karşı taşıdığımız uzun pozisyonlarımızı gözden geçireceğiz. Özellikle, bugün Kabine toplantısının da akşam saatlerinde sonuçlanacağını hatırlatalım!

- Türk Lirası'nın değer kaybı devam ederken, otoritelerin sıcak tuttuğu ve gündemi meşgul eden enflasyona endeksli tahvilin (EET) detayları tam olarak belli olmaması, bir miktar da olsa kavram kargaşası yaşandığını görüyoruz. EET'i bazı haberler "süper bono" olarak nitelendirmeye başladı. Yaşça büyük olan yatırımcılar, 1994 krizinde dönemin başbakanının ismi ile eşleşen "Çiller bonosu" veya 2001'de çıkarılan "Derviş bonosu" hatırlayacaklardır. Takdir edersiniz ki, müthiş bir getiriye sahip söz konusu bonoların vadesi 3 ay ve faizleri de sırasıyla %400 ve %200'ün seviyelerine yakındı! TÜFE enflasyonuna endeksli, uzun vadeli tahvilin ise, detayları henüz net olmasa da, erken çıkışı olmayacağı hatta kupon ödemesinin de olmayacağı konuşuluyor. Henüz yorum yapmak güç olsa da, "süper bonodan" fikren de olsa ayrı bir kulvarda olduğunun altını çizmek gerekiyor.

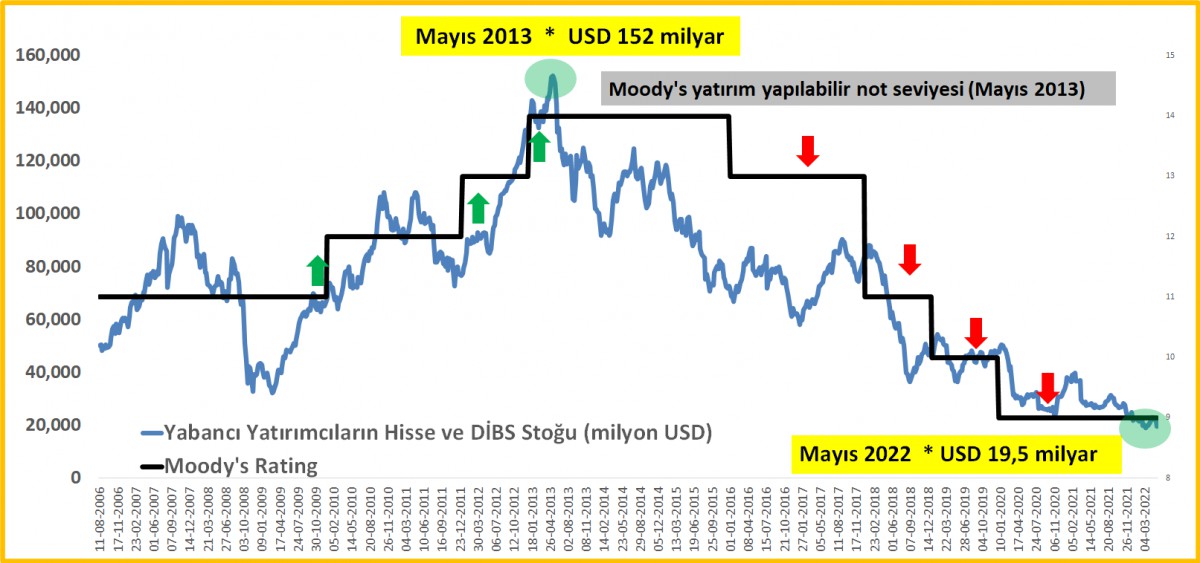

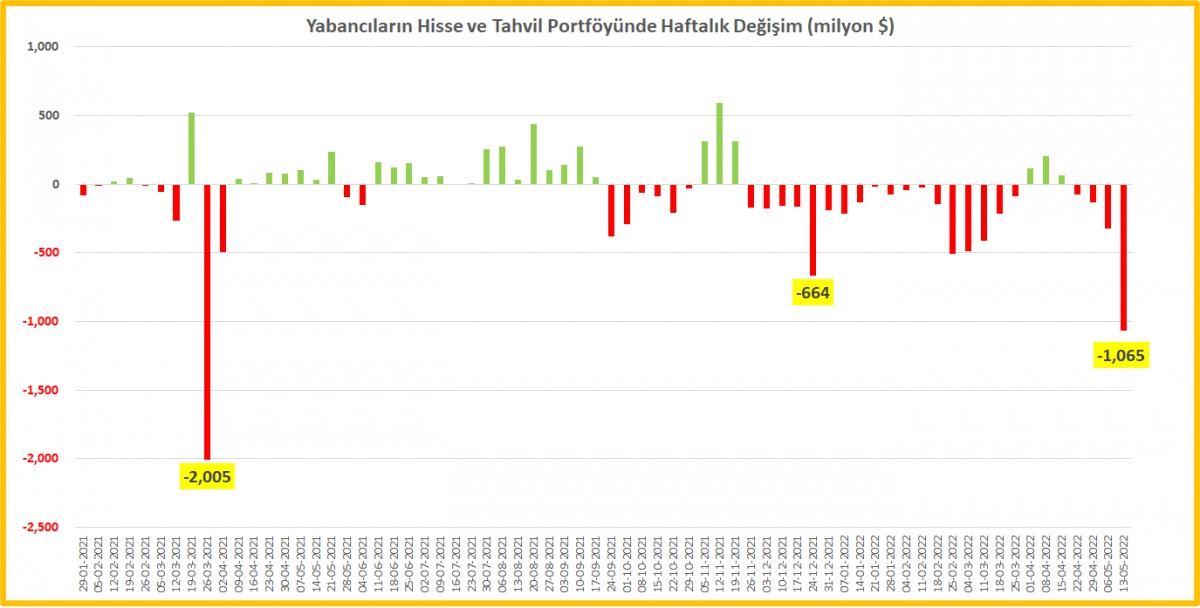

- Haftanın son iş günü, TCMB 13 Mayıs ile biten haftaya ilişkin para ve banka, ve menkul kıymet istatistiklerini yayımladı. Yurtdışı yerleşikler söz konusu haftada 0,8 milyar dolar hisse senedi, 0,3 milyar dolar ise tahvil sattıklarını gözlemliyoruz. Toplam hisse ve DİBS satışı 1,1 milyar dolar ile Mart 2021'den sonra en yüksek haftalık çıkışa imza atmış! Daha üzücü olan kısım ise, Mayıs 2013'te (yatırım yapılabilir not aldıktan sonra) yabancının Türkiye'de 152 milyar dolar hisse ve tahvil stoku varken, bu rakam tam olarak 9 sene sonra 19,5 milyar dolar seviyesine geriledi!

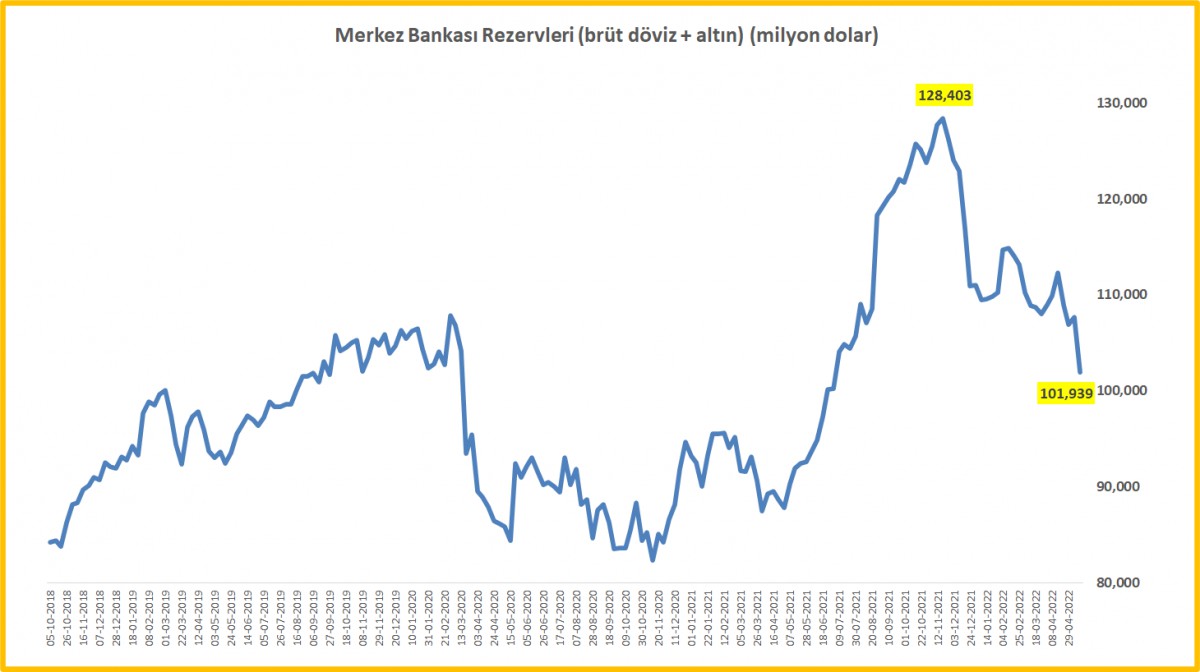

- Geride bıraktığımız hafta, Londra'da yüklü bir altın satışının yaşandığı ve akla ne üzücüdür ki TCMB'nin geldiğini sosyal medyadan okuduk. Rakamların dili ile konuşursak, 13 Mayıs ile biten haftada, TCMB'nin brüt döviz rezervleri yaklaşık 4,8 milyar dolar azalışla 61,2 milyar dolar olurken, altın rezervleri ise fiyat hareketi kaynaklı olarak 0,9 milyar dolar azalışla 40,7 milyar dolara (685 ton) geriledi. Altın stoku yerli yerinde duruyor! TCMB'nin toplam brüt döviz ve altın rezervler ise 101,9 milyar dolar ile Temmuz 2021'den bu yana en düşük seviyeye geriledi.TCMB'nin yurtiçi bankalar ile swap hacmi 41,1 milyar dolar, yurtdışı bankalar ile yaklaşık 23,1 milyar dolar olurken, bu sonuçlarla, swap hariç net rezervler eksi 62,7 milyar dolar olarak gerçekleşti.

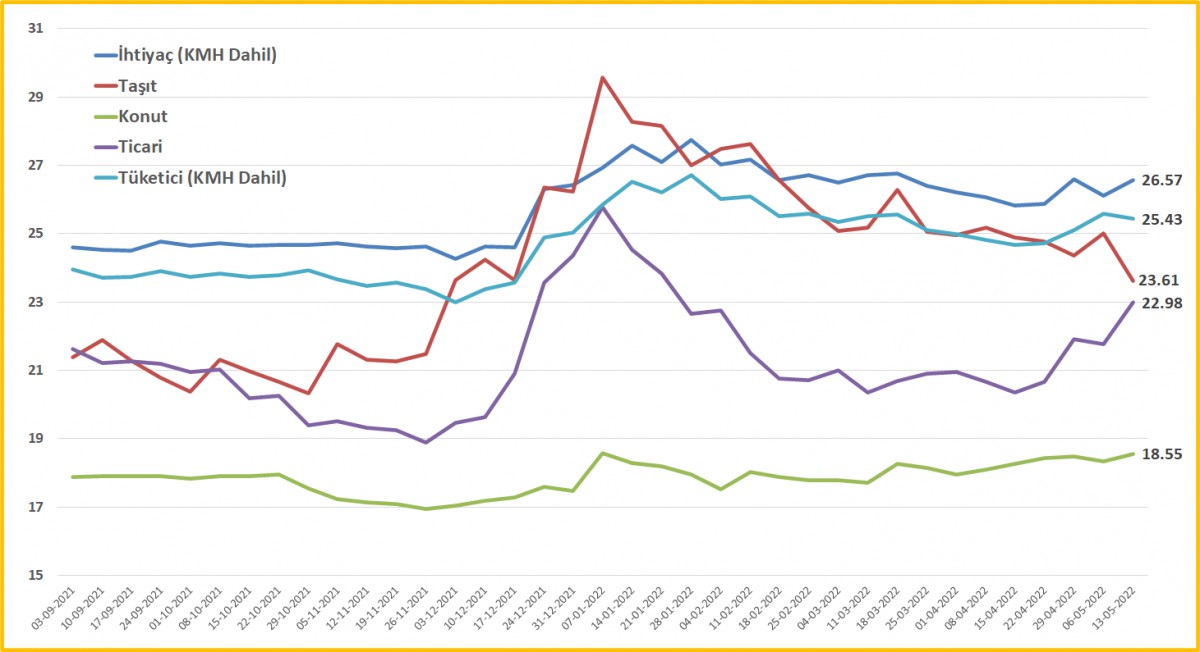

- TCMB ve BDDK kredi genişlemesini yavaşlatmak adına adımlar atmaya devam etse de, reel negatif getiri nedeniyle TL kredilerde büyüme hızı da artmaya devam ediyor. Enflasyonun %70 olduğu bir ortamda %20 - %25 civarında kredi faiz oranı herhangi bir hız kesici görevi atfetmediği gibi, TL krediler haftalık olarak %2,1 daha artış kaydetti.

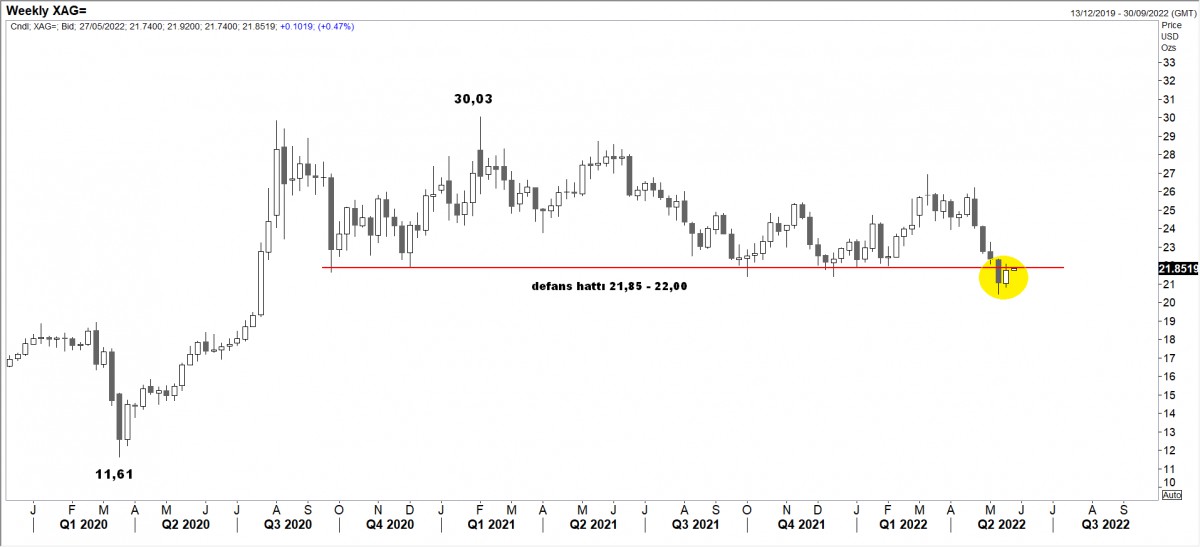

- Paranın geleneksel sığınağının altın olduğunu finansal piyasalarda kabul görmüş bir inanış. Lâkin, borsalarda düşüş eğilimi daha da hızlanırsa, altın, enflasyona karşı bir güvenli limandan ziyade, yatırımcıların borsadaki teminat çağrılarına cevap verebilmek için satış baskısı ile karşı karşıya kalabileceğini ihtimalini de göz ardı etmiyoruz. Teknik bir bakış açısıyla, altının ons fiyatı geride bıraktığımız iki haftayı yükseliş trendinin altında tamamladı. Benzer bir şekilde, gümüş de son iki haftayı kabaca 22 dolar seviyesindeki önemli destek seviyesinin altında tamamladı. Her iki emtiada da yükselişten söz edebilmek adında, gümüşün bir an önce 22 doların, altının ise 1,855 doların üzerinde haftalık bir kapanış yapması gerekiyor (bakınız grafik).

- Bu hafta gündem oldukça yoğun görünüyor. İçeride 5 ayrı borçlanma ihracı yapılacak. Makro cephede ise bugün piyasa katılımcı anketini ve güven endeksleri açıklanacak. Dışarıda ise Almanya IFO endeksi takip edilebilir. Davos Zirvesinin de başladığını not edelim. Bu hafta Çarşamba günü FED'in son toplantısının tutanakları ön plana çıkacak. Perşembe günü ise artık çok da bir önem arz etmeyen TCMB'nin PPK toplantısı takip edilecek.

- Küresel mali piyasalarda yukarıda da değindiğimiz üzere 'ayı' piyasası teması ağır basıyor. Volatilitenin de yüksek seyrettiğinin altını çizmek gerekiyor. Cuma gecesi ABD seansında %3'ü aşan kayıplar ardından son işlem saatlerinde gelen alımlarla kayıpların telafi edilmesi, yeni gün başlangıcında havanın ılımlı seyretmesine neden oluyor. Asya piyasalarında artılarla eksiler arasında karmaşık bir seyir hâkimken, ABD borsalarının vade işlemlerinde %1'e yakın artılar göze çarpıyor.

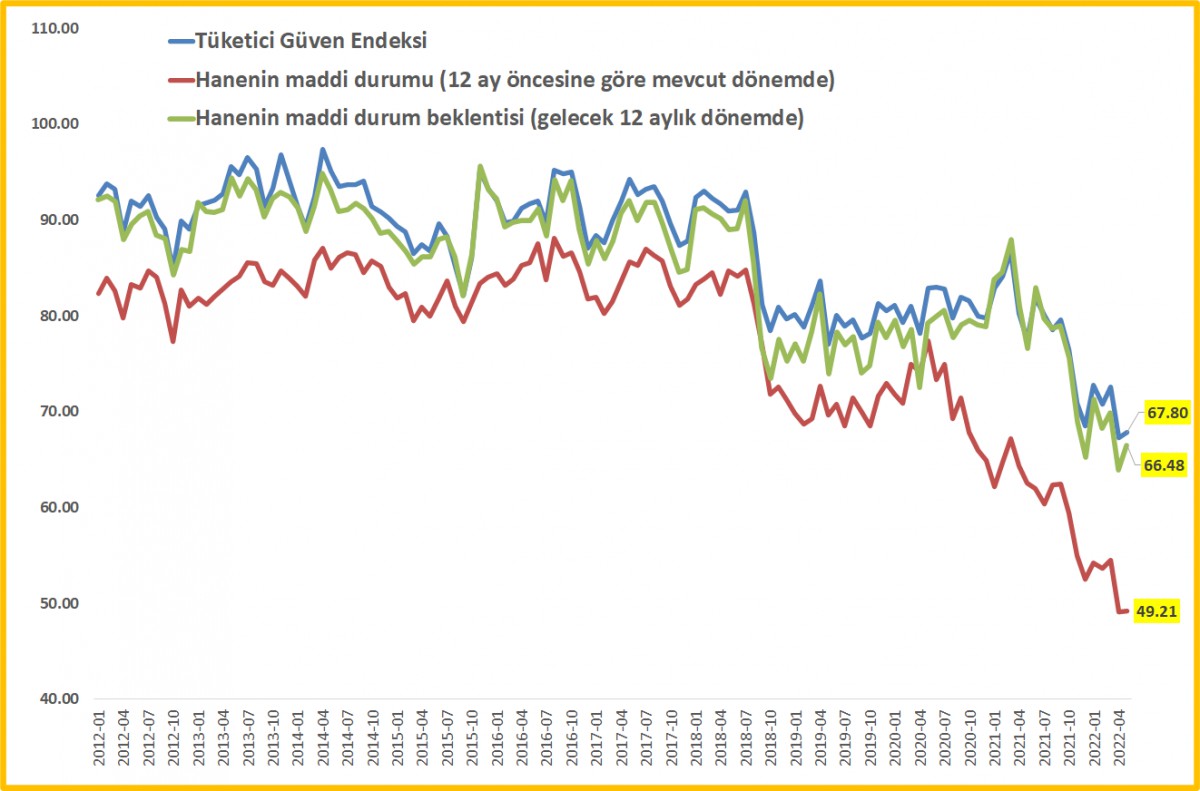

>Tüketici Güven Endeksi

TÜİK-TCMB işbirliği ile yayımlanan Mayıs ayı tüketici güveni geçen ayın 0,4 puan üzerinde 67,6 olarak gerçekleşti. Geçen ayki değerin tarihi dip seviye olduğunun altını peşinen çizelim. Karşılaştırma yapmak açısından, pandemi döneminin başında endeks 80 seviyesinin üzerindeydi. Endeksin alt kalemlerine baktığımızda 12 aylık dönemde hanenin maddi durum beklentisinde iyileşme olduğunu görürken, mevcut dönemde hanenin maddi durumu ise kötüleşmeye devam ediyor. Özellikle, TL'de devam eden değer kaybı ve hiperenflasyon olasılığının ufukta görünmesine paralel, tüketici güvenindeki erozyonun devam etmesi olası görünüyor.

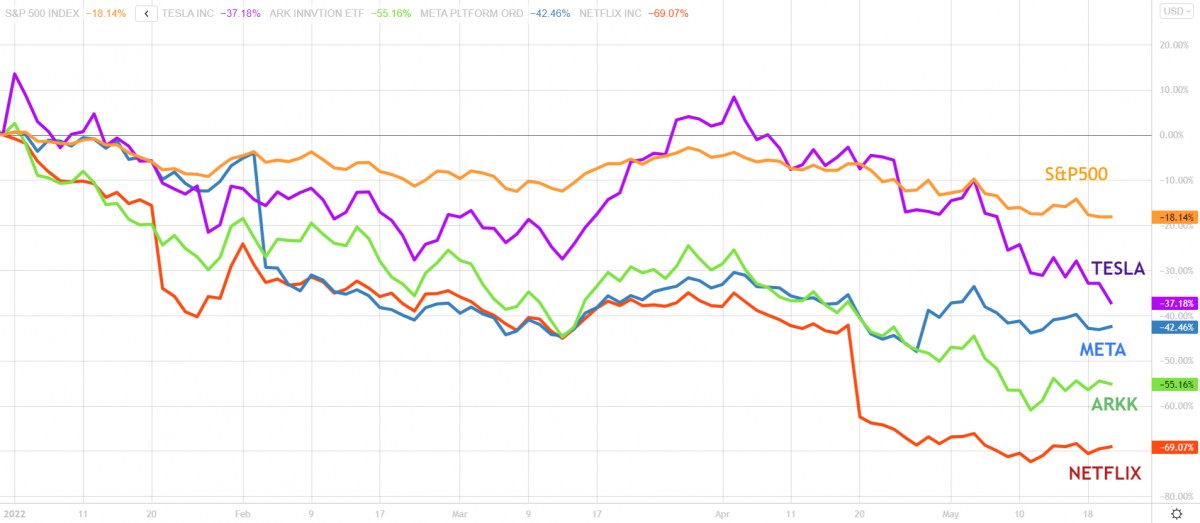

>S&P500 ve Tesla

Elon Musk'ın, 2016 yılında özel bir jette bir uçuş görevlisine cinsel tacizde bulunduğuna dair iddialar ve Musk'ın siyasi yorumlarının, Tesla'nın marka değerine ve satış performansını tehdit edebileceği endişeleri ardından Cuma günü sert düştü. S&P500 endeksi sene başına göre %18 gerilerken, Tesla %37 düşüş sergiledi.

>Altın ve Gümüş

Teknik bir bakış açısıyla, altının ons fiyatı geride bıraktığımız iki haftayı yükseliş trendinin altında tamamladı. Benzer bir şekilde, gümüşün de ons fiyatı, son iki haftayı kabaca 22 dolar seviyesindeki önemli destek seviyesinin altında tamamladı. Her iki emtiada da yükselişten söz edebilmek adında, gümüşün bir an önce 22 doların, altının ise 1,855 doların üzerinde haftalık bir kapanış yapması gerekiyor

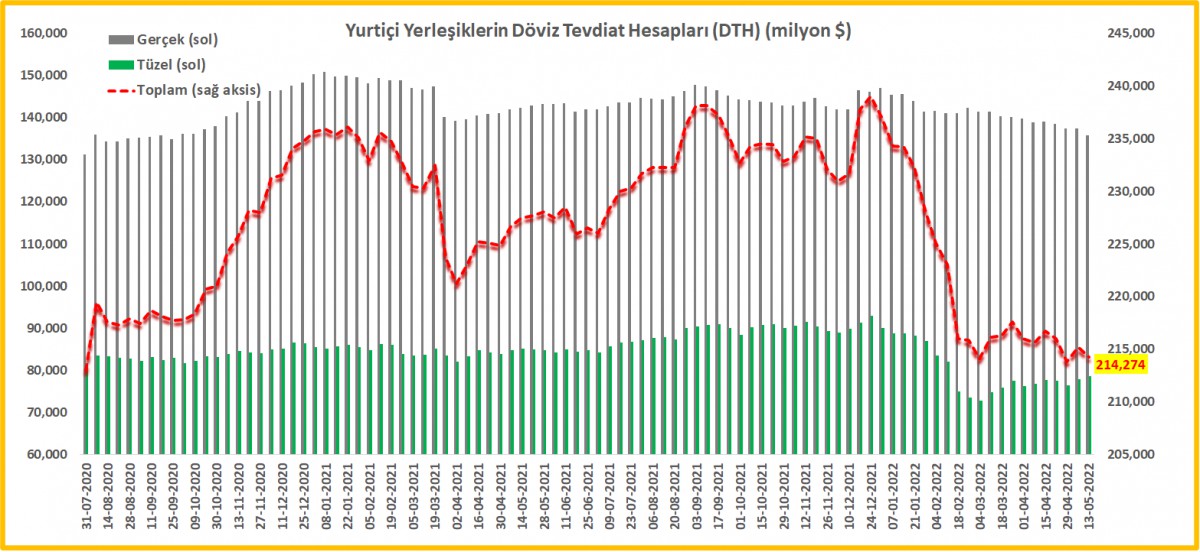

>DTH

TCMB verilerine göre, 13 Mayıs ile biten haftada, gerçek kişilerin döviz mevduatları (DTH) bir önceki haftaya göre $1,6 milyar azalırken, tüzel kişilerin ise $0,65 milyar arttı. Parite/fiyat etkisinden arındırılmış olarak bakarsak, gerçek kişilerin DTH'si $0,1 milyar azalırken, tüzel kişilerin ise $1,27 milyar arttı. Bu sonuçlarla, toplam DTH $214,3 milyar oldu.

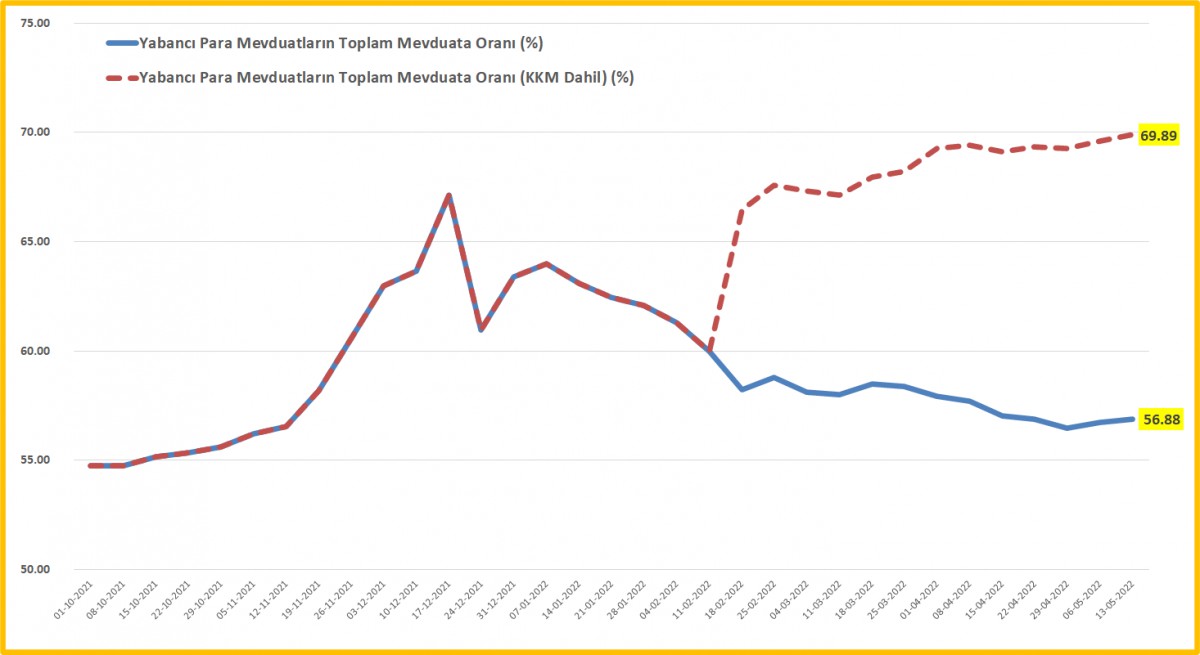

>Dolarizasyon

BDDK verilerine göre, KKM rakamı 13 Mayıs ile biten haftada 848,9 milyar TL seviyesine yükselirken, dövize endeksli KKM ile birlikte YP mevduatın toplam mevduat içindeki payı %69,9 yeni bir rekor kırdı.

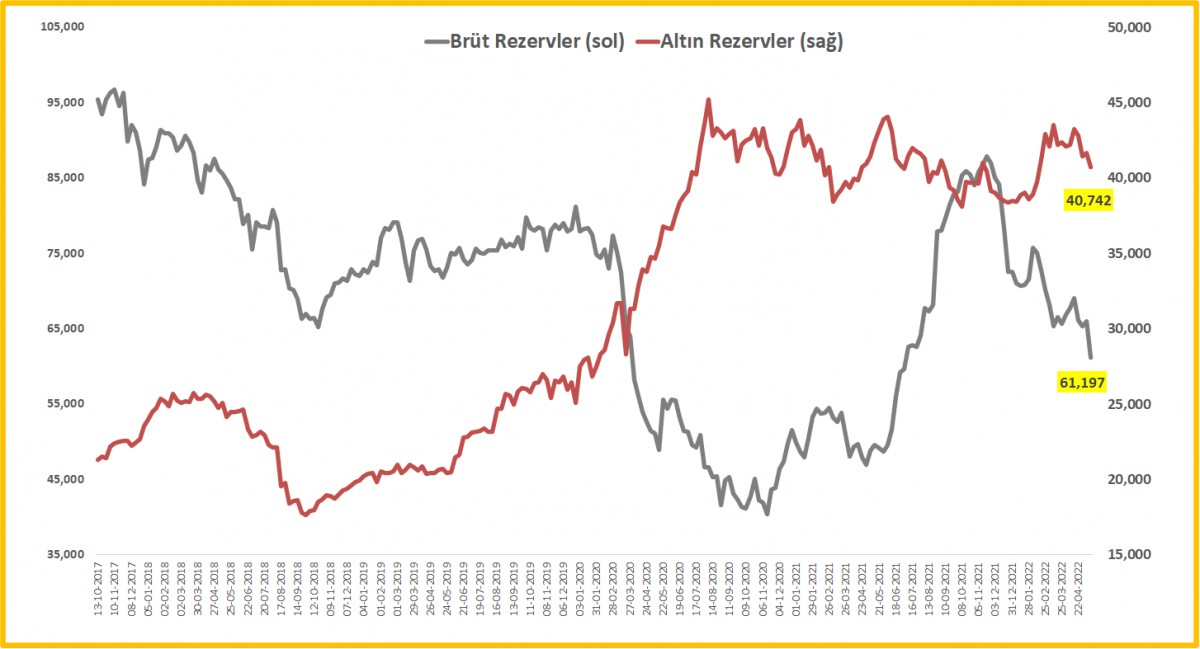

>Brüt Döviz ve Altın Rezervleri

13 Mayıs ile biten haftada, TCMB'nin brüt döviz rezervleri yaklaşık 4,8 milyar dolar azalışla 61,2 milyar dolar oldu. Altın rezervleri ise fiyat hareketi kaynaklı olarak 0,9 milyar dolar azalışla 40,7 milyar dolar seviyesine geriledi (TCMB'nin aktifinde yer alan altın miktarı 685 ton.) Geçen hafta TCMB'nin Londra'da 400 ton altın sattığı yönünde iddialara da itibar edilmemesi gerekiyor. Toplam brüt döviz + altın rezervler ise 101,9 milyar dolar ile Temmuz 2021'den bu yana en düşük seviyeye geriledi.

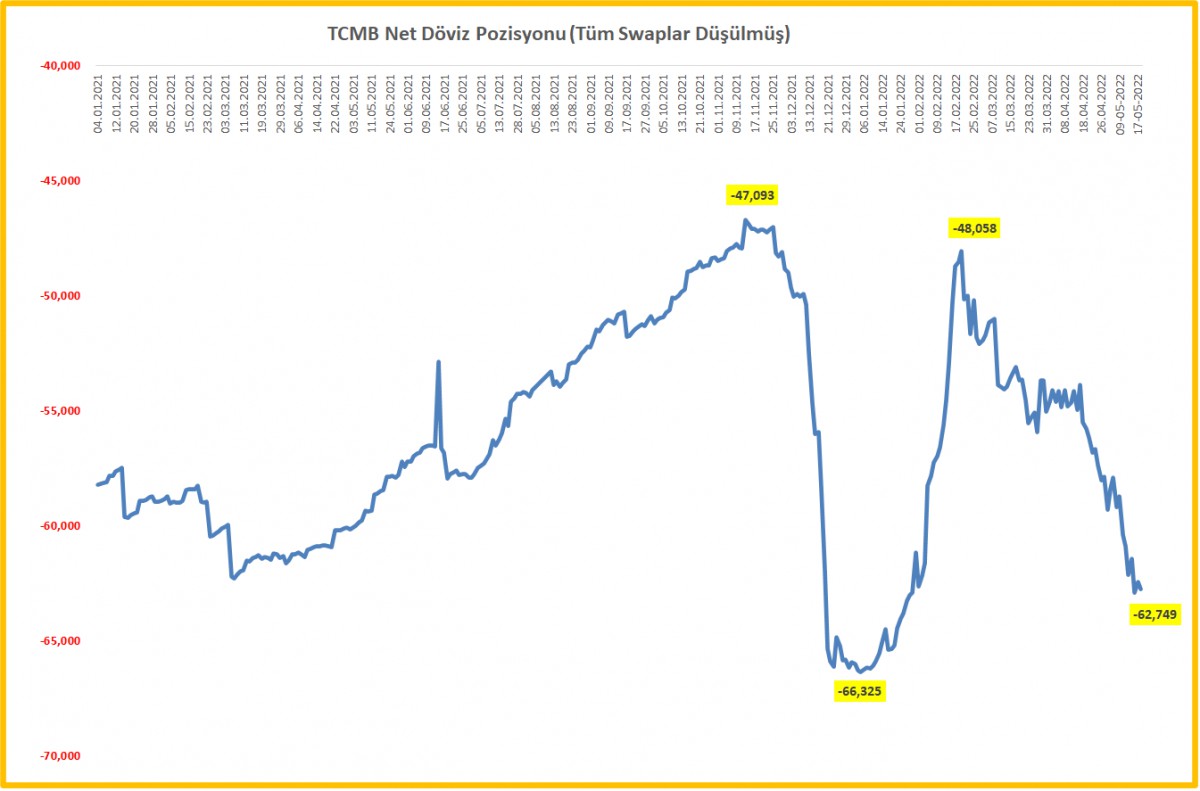

>Swap Hariç Net Rezervler

18 Mayıs itibariyle, yurtiçi banklar ile yapılan swap miktarı 41,1 milyar dolar, yurtdışı bankalar ile ise yaklaşık 23,1 milyar dolar. Swap hariç net rezervler ise (eksi) 62,75 milyar seviyesinde.

>Menkul Kıymet İstatistikleri

Mayıs 2013'te 152 milyar dolar hisse ve tahvil portföyü olan yabancı yatırımcının Mayıs 2022'te 19,5 milyar doları kaldı. 13 Mayıs ile biten haftada, yurtdışı yerleşikler 0,8 milyar dolar hisse senedi, 0,3 milyar dolar tahvil sattıklarını gözlemliyoruz. Toplam hisse + DİBS satışı 1,1 milyar dolar ile Mart 2021'den sonra en yüksek çıkış!

>Fiili Faiz Oranları

TCMB ve BDDK kredi genişlemesini yavaşlatmak adına adımlar atmaya devam etse de, reel negatif getiri nedeniyle TL kredilerde büyüme hızı da artmaya devam ediyor. Enflasyonun %70 olduğu bir ortamda %20 - %25 civarında kredi faiz oranı herhangi bir hız kesici görevi affetmediği gibi, TL krediler haftalık olarak %2,1 daha artış kaydetti.

Emre Değirmencioğlu (@emredegirmenci5)

Grup Müdürü • Group Manager

Hazine Bölümü • Treasury Department

Yasal Uyarı: Bu e-postada yer alan yorumlar, kişisel bilgi ve tecrübelere dayanarak ve/veya güvenilir olduğuna inanılan kamuya açık kaynaklardan derlenerek hazırlanmıştır. Bu yayındaki bilgilerin kullanılması sonucunda yatırımcıların uğrayabilecekleri doğrudan ve/veya dolaylı zararlardan, kar yoksunluğundan, manevi zararlardan, her ne surette olursa olsun kullanımı olumsuz etkileyecek her türlü sonuçtan dolayı Kıbrıs İktisat Bankası Ltd. ve ayrıca her ne nam altında olursa olsun her ne akitle bağlı olursa olsun her türlü çalışanı ve bu yazının

yazarı

hiçbir şekilde sorumlu tutulamaz ve/veya bu bilgiler, hiçbir surette gönderenleri ilzam etmez ve/veya sorumlu kılmaz. Kullanan ancak kendi bilgi, inisiyatif ve değerlendirmesi ile hareket etmelidir.