Günlük Piyasa Bülteni

Hazine Bölümü'müzün tecrübe ve birikiminden yola çıkarak Günlük Piyasa Analizleri yapılmakta ve siz değerli yatırımcılar ile paylaşılmaktadır.

Günlük hazırlanan bültenleri otomatik almak için Ad Soyad ve e-Posta adresinizi girerek "BÜLTENE KAYIT OL" demeniz yeterli.

Güncel Piyasa ve Döviz Haberleri 27/10/2021 - Çarşamba

Asya'da hava bozdu: Evergrande, Fantasia, Modern Land... Sırada? Bulaşıcılık?- Eylül ayının ilk günlerinde, yatırımcı toplantısında, TCMB'nin çekirdek enflasyondaki düşüşe sığınarak vermiş faiz indirim sinyalinin öncesinde USDTRY kurunun 8,26 seviyelerine kadar gerilediğini kısaca hatırlayalım. Bu haftanın ilk gününde ise, peş peşe gelen faiz indirimlerinin ardından ilave bir risk unsuru olarak görülen büyükelçi krizi ile birlikte, kurun 9,85 seviyesine kadar yükseliş kaydettiğini de bir kenara yazalım.

- Bu bakış açısıyla, USDTRY kurunda söz konusu 37 günde yükselişin %19 seviyesini aştığını bültenlerimizde paylaşmamız ardından, büyükelçi krizinin hafta başı ara bir formülle de olsa çözüm bulması, Türk mali piyasalarında bir miktar iyileşmeyi de beraberinde getirdi. Nato ve AB üyesi olan 10 elçinin istenmeyen kişi ilan edilmesinin diplomatik bir krize neden olabileceğinin yarattığı paniğin de atlatılması ile, TL üzerinde ilave bir risk unsurunun kalkması, kuru 9,42 seviyesine kadar itti.

- Daha basit bir anlatımla, TCMB'nin zamansız, piyasa beklentileri ile uyumsuz ve ekonomik gerçeklerle açıklanamayan kararının üzerine eklenen diplomatik krizin yarattığı panik ve bu paniğin dönüştüğü irrasyonel fiyat davranışının yerini daha rasyonel fiyatlama eğilimine terk etmesiyle, TL ve TL cinsi varlıklarda toparlanma gördük. Bu hareketi sadece bir düzeltme hareketi olarak gördüğümüzün de altını çizmek isteriz. Keza, dün havanın günün ikinci yarısında yeniden bozması ile USDTRY kuru yeniden 9,55 seviyesine yükseldi.

- Dün kamu bankalarının, TCMB'yi takip ederek, kredi faiz oranlarını 200 baz puan aşağıya çektiklerini yazmıştık. Ufak bir matematik yaparsak, TCMB'nin faiz politikasının piyasa dinamikleri ile neden örtüşmediğinin de altını çizmiş oluruz. 10 yıl vadeli konut kredisinin (aylık %1,29) yıllık bileşik faizi %16,63 seviyesine denk geliyor; 10 yıllık devlet tahvilinin bileşik faizi ise %20,10 seviyesinde. Bu matematik, 3,5 puanlık bir sapmaya işaret ediyor ki, izlenen faiz politikasının piyasa dinamikleri ile ne kadar uyumsuz olduğunu da adeta haykırıyor.

- Son dönemlere, TL'nin hırpalanması ile dolar bazında Türk şirketlerinin oldukça ucuz olması, gözlerin Borsa İstanbul'a çevrilmesine neden oldu. Faiz indirim sinyalinin geldiği Eylül başına göre bakarsak, ilk nazarda %8 gerileyen BIST100 endeksi, akabinde son 14 günde %10 yükseliş kaydederek son 7 ayın zirvesine yükseldi. Bunun da arkasında, döviz geliri olan şirketlere yönelik ilgi, ucuz olması, TL mevduat faizinin gerilemesi sonrası TL yatırımcısını şerit değiştirmesi olarak sıralanabilir.

- Özellikle, kıymetli metaller cephesinde, 2021 yılında yatırımcısı üzen ve terste kalan 'ons' yatırımcılarının, zaman maliyeti ve alternatif getiri kaybını önlemek adına, USDTRY bacağının tetiklediği ve son haftalarda yukarı yönlü sert hareket ile yükseliş eğiliminde olan gram altın ve gram gümüşü göz ucuyla takip ederek, 'şartların olgunlaştığı' bir ortamda, pozisyonlarını TL'ye dönerek, hisse senetlerine yatırım yapmaları, akıllıca bir yatırım davranışı olabilir.

- Takdir edersiniz ki, içerde deniz oldukça dalgalı hatta gün gün rüzgar sert bir şekilde esince, gözümüz kulağımızı da hep Türk mali piyasalarına çevirmek durumunda kalarak yurtdışını biraz da olsun ihmal ettik. Küresel mali piyasalarda genel hatları ile dün sakin bir gün kaydedildi. Olumlu şirket bilançoları sayesinde küresel borsalar yükseliş eğilimli seyirlerini korudular. Döviz piyasaları ise genel hatları ile yatay tarafta kalırken, emtia cephesinde ise hafif çapta da olsa fiyat düşüşleri gördük.

- Hatırlanacağı üzere geçen haftalara 22,60 ve 23,20 seviyesinden aldığımız gümüş pozisyonumuzdan dün 24 seviyesinin üzerinden çıkma kararı aldık. Altında ise, son günlerde görülen hafif kıpırdanma bizleri ikna etmeye bir türlü yetmedi. Uzun bir süredir petrol cephesinde taşıdığımız petrol uzun pozisyonumuzdan da şartların oluşması ve hedef seviyeye gelmemiz nedeniyle geçen hafta çıkma kararı almıştık.

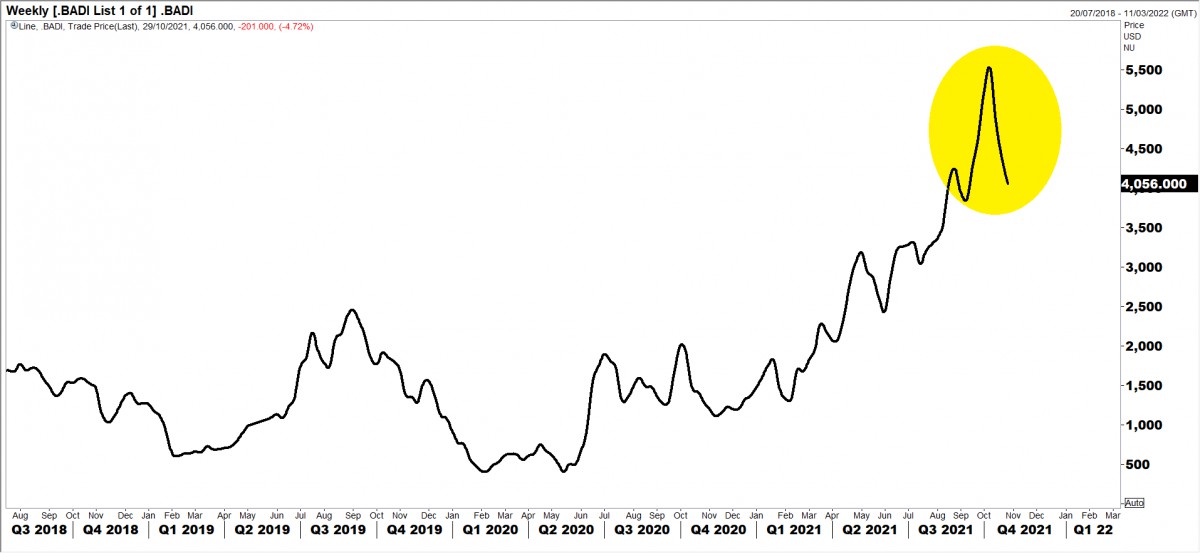

- Bunların arkasında yatan ana dinamik ise, dün de bültenimizde söz ettiğimiz üzere, tedarik zincirinde covid krizi nedeniyle yaşanan arz yönlü şoklar ve kırılmalar, taşıma sektöründe konteyner sıkıntısı ve artan navlun fiyatları ile Baltık Kuru Yük endeksi 2021 yılında %327 artış kaydetmesi ardından son 3 haftada %40 gerilemesi olarak sıralanabilir. Son haftalarda yaşanan bu sert geri çekilmeyi, aslında, tedarik krizi ile arzu edilmeyecek kadar sert bir şekilde yükselen pek çok ürünün fiyatının normalleşmeye başlayacağı yönünde okuyoruz (bakınız grafik).

- Daha basit bir anlatımla, genel bir pencereden bakmak gerekirse, küresel tedarik krizinde yaşanan şok döneminin yavaş yavaş yerini dengelenme safhasına terk etmeye başlayacağını düşünüyoruz. Bu da tedarik fiyatlarındaki sert yükselişin sona ermeye meyilli olduğunu bizlere anlatıyor. Pozisyonlanmamızdaki değişime neden olan bu itici faktörü, iyi bir şekilde okumak gerektiğini düşünüyoruz.

- Her ne kadar tedarik zincirinde iddialı bir tespit olarak Baltık Kuru Yük endeksini ortaya koyarak yeni bir pencere açsak da, küresel cephede enflasyonist baskıların da devam ettiğini kabul etmek gerekiyor. Dünyada enflasyon kaygılarının yüksek perdeden seslendirilmeye devam edildiği bir ortamda, merkez bankaları üzerinde faiz artırım baskısının korunması da piyasaların üzerinde duran Demokles'in kılıcı misali gün gün gerginliğin tırmanmasına neden oluyor.

- Örneğin bu sabah Avustralya'da çekirdek enflasyon, fiyat artışlarının daha geniş tabanlı hale gelmesiyle Eylül 2015'ten bu yana en hızlı yükselişini kaydetti. Her geçen gün bu cenahta (enflasyon) gelen yeni haberler, bu riski görmezden gelmek isteyen piyasalar üzerinde önümüzdeki dönemde ciddi bir satış baskısı yaratma potansiyeli taşıyor!

- Bu sabah Asya'da hava oldukça bozuk. Finansal anlamda 'can çekişen' Çin'li emlak devi Evergrande ve Fantasia ardından yine inşaat firması olan Modern Land'in da tahvil kupon ödemesini yapamaması, Asya piyasalarında keyifleri adeta kaçırdı.

- Hong Kong ve Şangay borsalarının başı çektiği Asya'da hakim olan kırmızı renge bu sabah ABD borsalarının vadeli işlemleri de eşlik etmiş. Bugün veri takviminde içeride dış ticaret dengesi ve ekonomik güven endeksi; dışarıda ise ABD dayanıklı tüketim mal siparişler takip edilebilir. Merkez Bankaları cephesinde ise Kanada faiz toplantısı göz ucuyla takip edilecektir. Tüm dikkatler ise enflasyon cephesinden gelecek haberler üzerinde olmaya devam edecek. ABD 10 yıllık tahvil faizi ise bu sabah %1,63 seviyesinde yatay ama bir sonraki yükseliş için zemin yoklayarak beklemede kalmaya devam ettiğini görüyoruz.

Baltık Kuru Yük Endeksi

Baltık Kuru Yük endeksi, tedarik krizinde en kötünün geride kaldığına işaret etmeye başladığını hissediyoruz. 2021 yılında %327 artış kaydetmesi ardından son 3 haftada %40 geriledi. Yaşanan bu sert geri çekilmeyi, aslında, tedarik krizi ile arzu edilmeyecek kadar sert bir şekilde yükselen pek çok ürünün fiyatını normalleşmeye başlayacağı yönünde okuyoruz.

Emre Değirmencioğlu (@emredegirmenci5)

Grup Müdürü • Group Manager

Hazine Bölümü • Treasury Department

Yasal Uyarı: Bu e-postada yer alan yorumlar, kişisel bilgi ve tecrübelere dayanarak ve/veya güvenilir olduğuna inanılan kamuya açık kaynaklardan derlenerek hazırlanmıştır. Bu yayındaki bilgilerin kullanılması sonucunda yatırımcıların uğrayabilecekleri doğrudan ve/veya dolaylı zararlardan, kar yoksunluğundan, manevi zararlardan, her ne surette olursa olsun kullanımı olumsuz etkileyecek her türlü sonuçtan dolayı Kıbrıs İktisat Bankası Ltd. ve ayrıca her ne nam altında olursa olsun her ne akitle bağlı olursa olsun her türlü çalışanı ve bu yazının

yazarı

hiçbir şekilde sorumlu tutulamaz ve/veya bu bilgiler, hiçbir surette gönderenleri ilzam etmez ve/veya sorumlu kılmaz. Kullanan ancak kendi bilgi, inisiyatif ve değerlendirmesi ile hareket etmelidir.